Archive:Statistiques sur les finances publiques

Données extraites le 23 avril 2019.

Mise à jour de l'article prévue: septembre 2020.

La version anglaise est plus récente.

Highlights

Le ratio du déficit public sur le PIB de l’UE-28 est passé de -1,0 % en 2017 à -0,6 % en 2018. Il s'agit du déficit le plus faible de la série chronologique disponible.

Dans l’UE-28, le ratio de la dette publique sur le PIB est passé de 81,7 % à la fin de 2017 à 80,0 % à la fin de 2018.

Le ratio de la dette publique sur le PIB variait de 8,4 % en Estonie à 181,1 % en Grèce à la fin de 2018.

Solde public, 2018

Le présent article s’intéresse à l’évolution des principales statistiques sur les finances publiques dans l’Union européenne (UE) et dans la zone euro (ZE-19). Il porte en particulier sur les déficits du secteur des administrations publiques, la dette brute des administrations publiques, les recettes totales et les dépenses totales, ainsi que les impôts et les cotisations sociales, qui constituent les principales sources de revenus des administrations.

Full article

Introduction

Les statistiques sur les finances publiques sont capitales pour déterminer la santé des économies des États membres de l’Union européenne. Dans le cadre du pacte de stabilité et de croissance (PSC) de l’Union européenne, les États membres se sont engagés à maintenir leur déficit et leur dette en dessous de certains seuils: le déficit public d’un État membre ne peut excéder 3 % de son produit intérieur brut (PIB), tandis que sa dette ne peut excéder 60 % du PIB. Si un État membre ne respecte pas ces seuils, la procédure de déficit excessif (PDE) est enclenchée. Cette procédure comprend plusieurs étapes, y compris la possibilité d’infliger des sanctions, pour encourager l’État membre concerné à prendre les mesures qui s’imposent afin de rectifier la situation. Ces mêmes seuils de déficit et de dette constituent également des critères pour l’Union économique et monétaire (UEM) et, par conséquent, pour l’adoption de l’euro. En outre, la dernière version des lignes directrices intégrées pour l’économie et l’emploi (révisées dans le cadre de la stratégie Europe 2020 pour une croissance intelligente, durable et inclusive) comprend une ligne directrice qui vise à garantir la qualité et la viabilité des finances publiques.

En 2018, le déficit public (besoin net de financement du secteur consolidé des administrations publiques, en % du PIB) de l’UE-28 et de la zone euro (ZE-19) a diminué par rapport à 2017. Le ratio dette publique/PIB a également diminué.

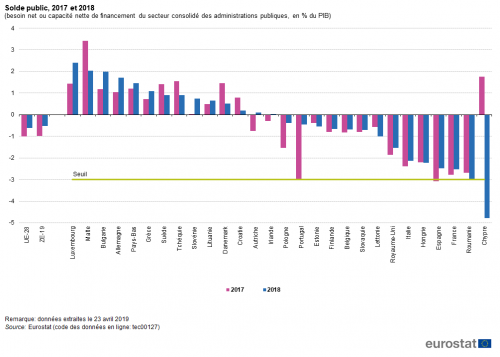

Excédent/déficit des administrations publiques

Le déficit public, mesuré en pourcentage du PIB, est passé de -1,0 % en 2017 à -0,6 % en 2018 dans l’UE-28; dans la ZE-19, le ratio déficit public/PIB a également diminué, passant de -1,0 % à -0,5 %. Dans l’UE-28, le déficit des administrations publiques était le plus faible de la série chronologique disponible, alors que dans la ZE-19, le déficit était comparable aux déficits observés en 2000 et 2007. Treize États membres de l’Union européenne – le Luxembourg (+2,4 %), la Bulgarie et Malte (+2,0 % chacune), l’Allemagne (+1,7 %), les Pays-Bas (+1,5 %), la Grèce (+1,1 %), la Tchéquie et la Suède (+0,9 % chacune), la Lituanie et la Slovénie (+0,7 % chacune), le Danemark (+0,5 %), la Croatie (+0,2 %) et l’Autriche (+0,1 %) – ont enregistré des excédents publics en 2018. L’Irlande a fait état d’un équilibre des finances publiques.

Douze États membres de l’Union, à savoir la Belgique, l’Estonie, l’Espagne, la France, l’Italie, la Lettonie, la Hongrie, la Pologne, le Portugal, la Slovaquie, la Finlande et le Royaume-Uni, ont enregistré en 2018 des déficits inférieurs à 3,0 % du PIB.

Les déficits publics les plus faibles (exprimés en pourcentage du PIB) ont été enregistrés par la Pologne (-0,4 %), le Portugal (-0,5 %) et l’Estonie (-0,6 %).

Deux États membres ont enregistré des déficits supérieurs ou égaux à 3 % du PIB: Chypre (-4.8 %) et la Roumanie (-3.0 %) (voir le graphique 1). Le déficit élevé de Chypre en 2018 est principalement dû à l’impact de la restructuration de la Cyprus Cooperative Bank Ltd (CCB) – la vente des actifs sains de la CCB et l’intégration ultérieure de la structure de défaisance financière publique dans les comptes des administrations publiques.

(besoin net ou capacité nette de financement du secteur consolidé des administrations publiques, en % du PIB)

Source: Eurostat (tec00127)

(en % du PIB)

Source: Eurostat (tec00127) et (tsdde410)

Le solde des administrations publiques (par rapport au PIB) s’est amélioré en 2018 par rapport à 2017 dans 18 États membres de l’Union, les plus fortes améliorations du solde (au moins 1 point de pourcentage du PIB) étant enregistrées au Portugal (+2,5 points de pourcentage du PIB), en Pologne (+1,2 point de pourcentage du PIB) et au Luxembourg (+1,0 point de pourcentage du PIB). L’Autriche est passée d’un déficit en 2017 à un excédent en 2018, tandis que l’Irlande est passée d’un déficit en 2017 à un équilibre dans les finances publiques en 2018 et la Slovénie d’un équilibre à un excédent. La Bulgarie, l’Allemagne, la Grèce, la Lituanie, le Luxembourg et les Pays-Bas ont enregistré un excédent plus élevé en 2018 qu’en 2017.

En revanche, Chypre est passée d’un excédent en 2017 à un déficit en 2018. L’Estonie, la Lettonie et la Roumanie ont enregistré un déficit plus important en 2018 qu’en 2017. La Hongrie a enregistré le même déficit en 2017 et en 2018, tandis que la Tchéquie, le Danemark, la Croatie, Malte et la Suède ont enregistré un excédent plus faible en 2018 qu’en 2017.

La dette publique

Le ratio dette publique/PIB de l’UE-28 est passé de 81,7 % à la fin de 2017 à 80,0 % à la fin de 2018, tandis que celui de la ZE-19 est passé de 87,1 % à 85,1 % (voir le graphique 2).

Au total, quatorze États membres ont déclaré un taux d’endettement supérieur à 60 % du PIB à la fin 2018. Le taux le plus élevé a été enregistré par la Grèce (181,1 %), suivie de l’Italie (132,2 %), du Portugal (121,5 %), de Chypre (102,5 %), de la Belgique (102,0 %), de la France (98,4 %) et de l’Espagne (97,1 %).

Les plus faibles niveaux de dette publique exprimés en pourcentage du PIB ont été relevés en Estonie (8,4 %), au Luxembourg (21,4 %), en Bulgarie (22,6 %), en Tchéquie (32,7 %), au Danemark (34,1 %) et en Lituanie (34,2 %).

(dette brute consolidée des administrations publiques, en % du PIB)

Source: Eurostat (tsdde410)

À la fin de 2018, par rapport à la fin de 2017, le ratio dette publique/PIB avait augmenté dans trois États membres de l'UE et diminué dans 24 États membres, principalement en Lituanie (-5,2 points de pourcentage du PIB), aux Pays-Bas (-4,5 points de pourcentage du PIB), en Autriche (-4,4 points de pourcentage du PIB), à Malte (-4,2 points de pourcentage du PIB) et en Lettonie (-4,0 points de pourcentage du PIB).

Le ratio dette/PIB de la France est resté inchangé entre 2017 et 2018.

Des augmentations du ratio entre la fin de 2017 et la fin de 2018 ont été observées à Chypre (6,8 points de pourcentage), en Grèce (5,0 points de pourcentage) et en Italie (0,8 point de pourcentage).

Les recettes et dépenses des administrations publiques

L’importance du secteur de l’administration publique dans l’économie peut être mesurée par les recettes et les dépenses totales des administrations publiques en pourcentage du PIB. Dans l’UE-28, en 2018, les recettes totales des administrations publiques s’élevaient à 45,0 % du PIB (en hausse par rapport aux 44,8 % enregistrés en 2017) et les dépenses à 45,6 % du PIB (en baisse par rapport aux 45,8 % de 2017). Dans la ZE-19, en 2018, les dépenses totales des administrations publiques représentaient 46,8 % du PIB (en baisse par rapport aux 47,0 % enregistrés en 2017) et les recettes totales 46,3 % du PIB (en hausse par rapport aux 46,1 % de 2017) — voir le graphique 3.

(en % du PIB)

Source: Eurostat (gov_10a_main)

Les dépenses totales de l’UE-28 et de la ZE-19 exprimées en pourcentage du PIB ont augmenté sensiblement entre 2008 et 2009 pour atteindre 50,0 % du PIB dans l’UE-28 en 2009 et 50,7 % du PIB dans la ZE-19. Dans les deux régions, les dépenses totales en pourcentage du PIB ont ensuite diminué entre 2009 et 2011, ont augmenté en 2012 et ont diminué par la suite jusqu’en 2018, à l’exception de l’agrégat de la ZE-19 qui a poursuivi une légère hausse entre 2012 et 2013.

En valeur absolue, les dépenses totales des administrations publiques ont progressé relativement lentement entre 2008 et 2018, dans l’UE-28 comme dans la ZE-19 (à l’exception d’une légère baisse enregistrée dans la ZE-19 entre 2010 et 2011; voir le graphique 4). Tant dans l’UE-28 que dans la ZE-19, les recettes ont progressé à un rythme légèrement plus rapide que les dépenses au cours de la période 2010-2018, ce qui a entraîné une diminution du déficit.

(en milliards d'euros)

Source: Eurostat (gov_10a_main)

Si les dépenses totales des administrations publiques de l’UE-28 ont dans l’ensemble augmenté de 846 milliards d’euros entre 2010 et 2018, les recettes totales des administrations publiques de l’UE-28 ont crû de 1 568 milliards d’euros. Entre 2017 et 2018, les dépenses publiques ont augmenté de 202 milliards d’euros, tandis que les recettes publiques ont augmenté de 257 milliards d’euros. Dans la ZE-19, les dépenses des administrations publiques ont augmenté de 590 milliards d’euros au cours de la période 2010-2018, tandis que les recettes ont progressé de 1 122 milliards d’euros.

Le niveau des dépenses et des recettes des administrations publiques varie considérablement d’un État membre de l’Union à l’autre (voir le graphique 5). En 2018, les États membres affichant les niveaux de dépenses et de recettes publiques cumulés les plus élevés en pourcentage du PIB (supérieurs à 100 %) étaient la France, la Finlande, la Belgique, le Danemark et la Suède. La Norvège a également enregistré un niveau supérieur à 100 %. En 2018, sept États membres de l’Union (l’Irlande, la Roumanie, la Lituanie, la Bulgarie, Malte, la Lettonie et l’Estonie) ont fait état de ratios cumulés relativement faibles (inférieurs à 80 du PIB).

(en % du PIB)

Source: Eurostat (gov_10a_main)

Dans l’UE-28, les principales composantes des recettes totales des administrations publiques sont les impôts et les cotisations sociales nettes (voir le graphique 6). En 2018, les impôts ont représenté 59,8 % des recettes totales dans l’UE-28 et 56,8 % dans la ZE-19, tandis que les cotisations sociales nettes ont constitué 29,6 % des recettes totales dans l’UE-28 et 32,8 % dans la ZE-19. La production marchande, la production pour usage final propre et les paiements au titre de la production non marchande («ventes/honoraires» et formation de capital pour compte propre) représentaient 6,8 % des recettes totales dans l’UE-28 et une part de 6,9 % dans la ZE-19. Les revenus de la propriété (essentiellement les intérêts, les dividendes et les loyers) représentaient 1,7 % des recettes totales dans l’UE-28 et 1,5 % dans la ZE-19.

(en % des recettes totales)

Source: Eurostat (gov_10a_main)

Il ressort de l’examen de la situation dans chaque État membre que la part relative des diverses catégories de recettes variait fortement. Ainsi, les impôts ont constitué moins de 50 % des recettes publiques en Slovaquie, en Roumanie, en Tchéquie et en Lituanie en 2018, mais 87,5 % des recettes publiques totales au Danemark et 81,1 % en Suède.

Les cotisations sociales nettes représentaient la part la plus élevée des recettes totales en Tchéquie et en Lituanie (37,7 % des recettes totales en 2018), suivies de la Slovaquie (37,1 %) et de l’Allemagne (37,0 %), et la part la plus faible des recettes totales au Danemark (1,7 %) et en Suède (6,6 % du PIB), ainsi qu’en Islande (8,2 % du PIB).

Les revenus de la propriété ont représenté la part la plus élevée en Norvège (23,0 %) (voir le graphique 7).

(en % des recettes totales)

Source: Eurostat (gov_10a_main)

La part la plus importante des dépenses des administrations publiques de l’UE-28 en 2018 a concerné la redistribution des revenus sous la forme de transferts sociaux en espèces ou en nature (voir graphiques 8 et 9). Les transferts sociaux (prestations sociales et transferts sociaux en nature – production marchande achetée) ont représenté 44,8 % des dépenses totales de l’UE-28 et 47,6 % de celles de la ZE-19. La rémunération des salariés a atteint 21,7 % des dépenses publiques dans l’UE-28 et 21,0 % dans la ZE-19. La consommation intermédiaire a représenté 12,7 % des dépenses totales de l’UE-28 et 11,0 % dans la ZE-19. Les revenus de la propriété payés – dont les paiements d’intérêts constituent de loin la composante la plus importante – ont représenté 4,1 % des dépenses publiques de l’UE-28 et 3,9 % dans la ZE-19. La formation brute de capital fixe (principalement les investissements) a constitué 6,3 % des dépenses totales dans l’UE-28 et 5,7 % dans la ZE-19.

(en % des dépenses totales)

Source: Eurostat (gov_10a_main)

(en % des dépenses totales)

Source: Eurostat (gov_10a_main)

Les principaux types de recettes des administrations publiques sont les impôts courants sur le revenu, le patrimoine, etc., les impôts sur la production et les importations ainsi que les cotisations sociales nettes. En 2018, dans l’UE-28, les impôts sur la production et les importations ont représenté 13,4 % du PIB, les impôts courants sur le revenu, le patrimoine, etc. 13,2 % du PIB et les cotisations sociales nettes 13,3 % du PIB. Par rapport au PIB, les recettes provenant des impôts sur la production et les importations ont connu une hausse au cours de la période 2009-2014 dans l’UE-28, leur part par rapport au PIB ayant augmenté de 1,0 point de pourcentage (voir le graphique 10). Entre 2014 et 2018, les impôts sur la production et les importations sont restés stables en proportion du PIB. Les impôts courants sur le revenu, le patrimoine, etc. ont atteint – en proportion du PIB – un creux en 2009 et 2010 (12,1 % du PIB), avant de passer à 13,2 % du PIB en 2018. Les cotisations sociales nettes sont passées de 13,1 % du PIB en 2015 à 13,3 % du PIB en 2018.

(en % du PIB)

Source: Eurostat (gov_10a_main)

La structure des recettes fiscales variait considérablement entre les États membres de l’Union en 2018 (voir le graphique 11). Comme on pouvait s’y attendre, les États membres qui ont fait état de niveaux de dépenses relativement élevés levaient également plus d’impôts, en général, pour les administrations publiques (en pourcentage du PIB). Ainsi, en 2018, le ratio recettes/PIB le plus élevé atteint pour les principales catégories d’impôts et les cotisations sociales a été enregistré par la France (47,8 % du PIB), suivie du Danemark (46,1 %). Le pourcentage du PIB représenté par ces recettes était inférieur à 30 % dans trois États membres de l’Union (l’Irlande, la Roumanie et la Bulgarie).

Source des données pour les tableaux et graphiques

Sources des données

Dans le cadre de la procédure concernant les déficits excessifs, les États membres sont tenus de communiquer leurs statistiques de déficit et de dette publics à la Commission européenne avant le 1er avril et le 1er octobre de chaque année. Par ailleurs, Eurostat recueille des données plus détaillées sur les finances publiques dans le cadre du programme de transmissions des données (en anglais), qui donne lieu à la communication de données des comptes nationaux. Les principaux agrégats collectés en ce qui concerne les administrations publiques sont fournis à Eurostat deux fois par an, tandis que les statistiques sur les fonctions des administrations publiques (CFAP) doivent être transmises dans l’année qui suit la fin de la période de référence, et des informations détaillées sur les recettes fiscales et de cotisations sociales doivent être communiquées dans les neuf mois qui suivent ladite période. Les comptes trimestriels non financiers et financiers ainsi que la dette brute trimestrielle des administrations publiques sont présentés quatre fois par an.

Les données présentées dans cet article correspondent à certains des principaux indicateurs du secteur de l’administration publique, qui sont calculés conformément à la méthode des comptes nationaux (SEC 2010).

La différence entre les recettes totales et les dépenses totales – y compris les dépenses en capital (notamment la formation brute de capital fixe) – est égale à la capacité nette/au besoin net de financement des administrations publiques et constitue, en outre, un solde des comptes non financiers des administrations.

Définition du secteur des administrations publiques

Le secteur des administrations publiques comprend les unités institutionnelles qui sont des producteurs non marchands dont la production est destinée à la consommation individuelle et collective et dont les ressources proviennent de contributions obligatoires versées par des unités appartenant aux autres secteurs, ainsi que les unités institutionnelles dont l’activité principale consiste à effectuer des opérations de redistribution du revenu et de la richesse nationale (SEC 2010, point 2.111). Le secteur des administrations publiques est subdivisé en quatre sous-secteurs: l’administration centrale, les administrations d’États fédérés (le cas échéant), les administrations locales et les administrations de sécurité sociale (le cas échéant).

Définition des principaux indicateurs

Le solde public se définit comme la capacité nette/le besoin net de financement des administrations publiques notifié(e) dans le cadre de la procédure concernant les déficits excessifs; il est exprimé en pourcentage du PIB. Conformément au protocole sur la procédure concernant les déficits excessifs, la dette publique comprend le passif brut pour le numéraire et les dépôts, les titres de créance et les crédits du secteur des administrations publiques à la fin de l’année; elle est mesurée en valeur nominale (faciale) et consolidée.

Les principales recettes des administrations publiques se composent des impôts, des cotisations sociales, du produit des ventes et des revenus de la propriété. Elles sont définies dans le SEC 2010 en référence à une liste de catégories: la production marchande, la production pour usage final propre, les paiements au titre de la production non marchande, les impôts sur la production et les importations, les autres subventions sur la production, les revenus de la propriété, les impôts courants sur le revenu, le patrimoine, etc., les cotisations sociales nettes, les autres transferts courants et les transferts en capital.

Les principaux postes de dépenses comprennent, quant à eux, la rémunération des fonctionnaires, les prestations sociales (prestations sociales et transferts sociaux en nature pour la production marchande achetée par les administrations publiques), les intérêts de la dette publique, les subventions et la formation brute de capital fixe. Les dépenses totales des administrations publiques sont définies dans le SEC 2010 en référence à une liste de catégories: la consommation intermédiaire, la formation brute de capital, la rémunération des salariés, les autres impôts sur la production, les subventions, les revenus de la propriété, les impôts courants sur le revenu, le patrimoine, etc., les prestations sociales autres que les transferts sociaux en nature, les transferts sociaux en nature – la production marchande achetée, les autres transferts courants, l’ajustement pour variation des droits à pension, les transferts en capital et les transactions sur les actifs non produits.

Les données concernant les administrations publiques déclarées, dans le cadre du SEC 2010, pour les principaux agrégats des administrations publiques doivent être consolidées pour certaines opérations des comptes nationaux, ce qui signifie que les opérations spécifiques entre unités institutionnelles au sein du secteur des administrations publiques (revenus de la propriété, autres transferts courants et transferts en capital) sont supprimées ou compensées. Pour ces opérations, les données relatives aux sous-secteurs doivent être consolidées au sein de chaque sous-secteur, mais pas entre sous-secteurs. Les données au niveau des secteurs doivent donc être égales à la somme des données des sous-secteurs, sauf pour les rubriques couvrant les revenus de la propriété, les autres transferts courants et les transferts en capital, qui sont consolidées. Dans le cas de ces rubriques et, par conséquent, des recettes totales et des dépenses totales, la somme des sous-secteurs doit être supérieure à la valeur du secteur.

Les impôts et les cotisations sociales correspondent aux revenus (en espèces ou en nature) perçus par l’administration centrale, les administrations d’États fédérés, les administrations locales et les administrations de sécurité sociale. Ces prélèvements (généralement appelés «impôts») sont classés en trois grandes catégories:

- les impôts sur le revenu et le patrimoine, etc., qui intègrent tous les paiements obligatoires sans contrepartie perçus périodiquement par les administrations publiques sur le revenu et le patrimoine des entreprises et des ménages;

- les impôts sur la production et les importations, qui comprennent les paiements obligatoires sans contrepartie perçus par les administrations publiques sur la production et l’importation de biens et de services, l’emploi de main-d’œuvre, la propriété foncière ou l’exploitation foncière, les bâtiments ou autres biens utilisés dans la production;

- les cotisations sociales nettes, qui englobent toutes les cotisations sociales effectives à la charge des employeurs et des ménages, les cotisations sociales imputées correspondant aux prestations sociales versées directement par les employeurs, ainsi que deux autres postes imputés (les suppléments de cotisations sociales à la charge des ménages et les charges d’assurance sociale).

Contexte

En raison de la crise économique et financière mondiale de 2007-2008, de nombreux gouvernements européens ont été confrontés à des défis majeurs. Les principales préoccupations avaient trait à la capacité des administrations nationales d’assurer le remboursement de leur dette et de prendre les mesures nécessaires pour maîtriser leurs dépenses publiques, tout en s’efforçant de favoriser la croissance économique.

La discipline imposée par le pacte de stabilité et de croissance (PSC) vise à permettre de maintenir un développement économique globalement harmonisé dans l’Union européenne et dans les pays de la zone euro en particulier. Le PSC a en outre pour but d’empêcher les États membres de prendre des mesures politiques qui profiteraient indûment à leur propre économie au détriment de celle des autres pays. Il s’articule autour de deux principes essentiels: le déficit (prévu ou réel) ne doit pas dépasser 3 % du PIB et le ratio endettement/PIB ne doit pas dépasser 60 % (ou bien il doit diminuer en vue d’atteindre ce pourcentage). Le PSC a été considérablement renforcé en 2011, de même que la gouvernance économique de l’Union en général.

Les États membres de l’Union communiquent chaque année à la Commission européenne des informations détaillées sur leurs politiques économiques et l’état de leurs finances publiques. Les pays de la zone euro fournissent ces informations dans le cadre des programmes de stabilité, tandis que les autres États membres le font sous la forme de programmes de convergence. La Commission européenne évalue si les politiques en place sont conformes aux objectifs économiques, sociaux et environnementaux convenus et peut décider d’émettre un avertissement lorsqu’elle estime qu’un déficit devient anormalement élevé. Cela peut conduire le Conseil à constater qu’il existe un déficit excessif, auquel il doit être remédié dans un délai déterminé.

Direct access to

- Government expenditure by function — publication en ligne (en anglais)

- Government finance statistics - quarterly data (en anglais)

- Structure of government debt (en anglais)

- Tax revenue statistics (en anglais)

- Government finance statistics — Summary tables, Data 1995-2018 — Édition 1/2019 (en anglais)

- Statistiques de finances publiques (PDE et SEC 2010) (t_gov_gfs10)

- Statistiques de finances publiques (PDE et SEC 2010) (gov_gfs10)

- Engagements conditionnels et obligations potentielles par les administrations publiques (gov_cl)

- Government deficit and debt (ESMS metadata file — gov_10dd_esms) (en anglais)

- Government revenue, expenditure and main aggregates (ESMS metadata file — gov_10a_main_esms) (en anglais)

- Main national accounts tax aggregates (ESMS metadata file — gov_10a_taxag) (en anglais)

- General government expenditure by function (COFOG) (ESMS metadata file — gov_10a_exp_esms) (en anglais)

- Quarterly financial accounts for general government (ESMS metadata file — gov_10q_ggfa_esms) (en anglais)

- Quarterly government debt (ESMS metadata file — gov_10q_ggdebt_esms) (en anglais)

- Quarterly non-financial accounts for general government (ESMS metadata file — gov_10q_ggnfa_esms) (en anglais)

- Manual on government deficit and debt — implementation of ESA 2010 — Édition 2016 (en anglais)

- Manual on quarterly financial accounts for general government — Édition 2017 (en anglais)

- Manual on quarterly non-financial accounts for general government — Édition 2011 (en anglais)

- Manual on sources and methods for the compilation of COFOG statistics — Classifications of the Functions of Government — Édition 2011 (en anglais)

- European Commission — Stability and Growth Pact (en anglais)