Archive:Umweltsteuern

- Datenauszug vom März 2016. Neueste Daten: Weitere Informationen von Eurostat, Haupttabellen und Datenbank. Aktualisierung des Artikels geplant: Mai 2017.

Quelle: Eurostat (env_ac_tax)

(in Mrd. EUR)

Quelle: Eurostat (env_ac_tax)

(in %)

Quelle: Eurostat (env_ac_tax)

(in % der Umweltsteuern insgesamt)

Quelle: Eurostat (env_ac_tax)

(in % der Einnahmen aus Energiesteuern)

Quelle: Eurostat (env_ac_taxind2)

(in % der Einnahmen aus Beförderungssteuern)

Quelle: Eurostat (env_ac_taxind2)

(deflationiert), EU-28, 2002–2014 (1)

(EUR je Tonne Rohöläquivalent)

Quelle: Eurostat (tsdcc360)

Dieser Artikel bieten einen Überblick über die Umweltsteuern in der Europäischen Union (EU). Nach der Verordnung (EU) Nr. 691/2011 über europäische umweltökonomische Gesamtrechnungen, ist eine Umweltschutzsteuer eine Steuer, deren Bemessungsgrundlage eine physische Einheit (oder die Ersatzgröße einer physischen Einheit) von etwas ist, das nachweislich eine bestimmte negative Auswirkung auf die Umwelt hat, und die im Europäischen System Volkswirtschaftlicher Gesamtrechnungen (ESVG 2010) als Steuer gekennzeichnet ist. In den europäischen Statistiken werden vier Steuerarten für die Bereiche Energie, Verkehr, Umweltverschmutzung und Nutzung der Ressourcen unterschieden; die Mehrwertsteuer (MwSt.) zählt nicht zu den Umweltsteuern.

Umweltsteuern werden zunehmend zur Beeinflussung des Verhaltens der Wirtschaftsteilnehmer – seien es Produzenten oder Verbraucher – eingesetzt. Zudem stellen diese Steuern eine Einnahmequelle dar, die für die weitere Förderung des Umweltschutzes genutzt werden kann.

Wichtigste statistische Ergebnisse

Umweltsteuern in der EU

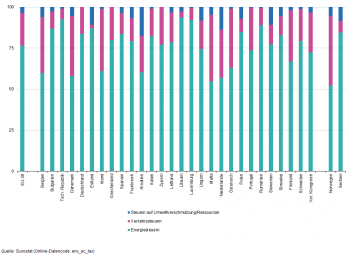

2014 belief sich das Umweltsteueraufkommen in der EU-28 auf 343,6 Mrd. EUR; dieser Wert entspricht 2,5 % des Bruttoinlandsprodukts (BIP) und 6,3 % der Gesamteinnahmen aus allen Steuern und Sozialbeiträgen (siehe Tabelle 1).

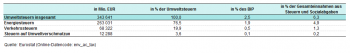

Von 2002 bis 2014 stieg das Umweltsteueraufkommen in der EU um durchschnittlich 2,2 % pro Jahr (zu jeweiligen Preisen), während das BIP zu Marktpreisen im Jahresdurchschnitt um 2,5 % wuchs. Im Jahr 2014 lagen die Einnahmen aus Umweltsteuern um rund 79 Mrd. EUR über dem Niveau des Jahres 2002 (siehe Abbildung 1). Ab 2008 kam es in der EU im Zuge der Finanz- und Wirtschaftskrise allerdings zu einem Wirtschaftsabschwung, der in den Jahren 2008 und 2009 zu niedrigeren Steuereinnahmen führte. Ab 2010 stieg das Umweltsteueraufkommen wieder an.

Abbildung 2 zeigt die Entwicklung des Umsatzsteueraufkommens im Verhältnis zum BIP sowie die Gesamteinnahmen aus allen Steuern und Sozialbeiträgen. Von 2002 bis 2008 sank der Anteil des Umweltsteueraufkommens am BIP in der EU-28 geringfügig von 2,6 % auf 2,3 %, da das Umweltsteueraufkommen langsamer zunahm als das Wirtschaftswachstum insgesamt. Im Jahr 2009 stieg die Umweltsteuerquote an wieder an, weil das BIP stärker fiel als die Einnahmen aus Umweltsteuern ( 5,7 % im Vergleich zu 2,7 %). Nach 2009 verharrte das Umweltsteueraufkommen bezogen auf das BIP relativ stabil in einem Bereich von rund 2,4 %,bis 2,5 %. Das Umweltsteueraufkommen als Anteil an den Gesamteinnahmen aus Steuern und Sozialbeiträgen ging im Zeitraum 2002–2008 von 6,8 % auf 6,0 % zurück. Nach einer Erholung im Jahr 2009 blieb die Quote in einem Bereich zwischen 6,3 % und 6,4 %.

Wenn man das Umweltsteuerniveau der europäischen Staaten miteinander vergleicht, sollte man bei der Analyse der Unterschiede Sorgfalt walten lassen. So könnten beispielsweise geringe Umweltsteuereinnahmen entweder auf relativ niedrige Umweltsteuersätze hinweisen oder aus hohen Steuersätzen resultieren, die zu einem veränderten Verhalten der Hersteller und Verbraucher der entsprechenden Produkte und Dienstleistungen geführt haben. Andererseits könnte ein höheres Umweltsteueraufkommen dadurch entstehen, dass Gebietsfremde durch niedrige Steuersätze dazu bewogen werden, besteuerte Waren jenseits der Landesgrenze zu erwerben (wie es bei Benzin und Diesel der Fall ist).

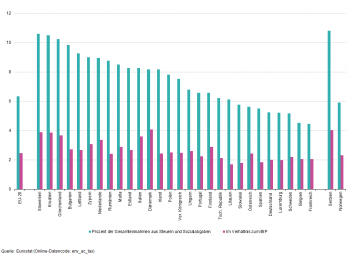

Abbildung 3 zeigt das Umweltsteueraufkommen im Verhältnis sowohl zum BIP als auch zu den Gesamteinnahmen aus Steuern und Sozialbeiträgen.2014 machten die Erträge aus Umweltsteuern mehr als 10,0 % der Gesamteinnahmen aus Steuern und Sozialbeiträgen aus – und zwar in Slowenien (10,6 %), Kroatien (10,5 %) und Griechenland (10,2 %); dies war auch in Serbien der Fall (10,8 %). Dahinter folgten Bulgarien (9,8 %), Lettland (9,3 %), Zypern und die Niederlande (jeweils 9,0 %).Den höchsten Anteil am BIP erreichten die Umweltsteuereinnahmen in Dänemark mit 4,1 %, gefolgt von Slowenien und Kroatien (jeweils 3,9 %), wobei auch Serbien (4,0 %) eine ähnliche Quote vermeldete. Die niedrigsten Anteile des Umweltsteueraufkommens am BIP verzeichneten Litauen, die Slowakei und Spanien mit jeweils weniger als 2,0 %.

Umweltsteuern aufgegliedert nach Steuerkategorie

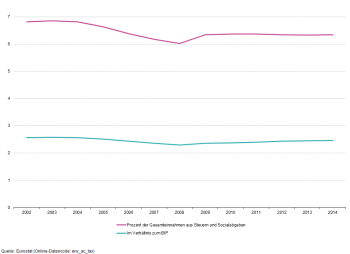

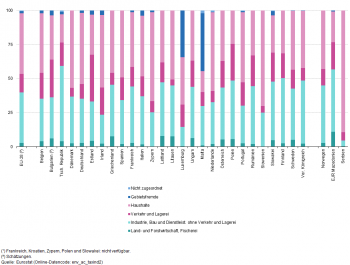

Energiesteuern (darunter auch Steuern auf im Straßenverkehr eingesetzte Kraftstoffe) stellten im Jahr 2014 mit 76,5 % den weitaus größten Anteil an den Erträge aus Umweltsteuern in der EU-28 (siehe Abbildung 4). Diese Steuern waren besonders hoch in Litauen, der Tschechischen Republik und Luxemburg, wo ihr Anteil am Umweltsteueraufkommen mehr als 90 % betrug. In Malta hingegen machten die Energiesteuern etwas mehr als 50 % der Umweltsteuereinnahmen aus; dies war auch in Norwegen der Fall.

An zweiter Stelle standen die Verkehrssteuern, die im Jahr 2014 mit 19,9 % zu den Erträgen aus Umweltsteuern in der EU-28 beitrugen. Die relative Bedeutung dieser Steuern war jedoch in Malta (40,6 % des gesamten Umweltsteueraufkommens) und v. a. in Norwegen (42,6 %) deutlich höher; in Estland (2,1 %) und Litauen (3,5 %) waren die Anteile der Verkehrssteuern am Umweltsteueraufkommen am niedrigsten.

Im Jahr 2014 war der Anteil der Steuern auf Umweltverschmutzung und der Ressourcensteuern an den Erträgen aus Umweltsteuern in der EU-28 mit 3,6 % vergleichsweise gering. Diese Steuerarten wurden in den meisten europäischen Ländern in jüngerer Zeit eingeführt. Allerdings waren in Kroatien (17,4 %) und in den Niederlanden (13,8 %) wesentlich höhere Anteile der Steuern auf Umweltverschmutzung und der Ressourcensteuern zu beobachten. In einigen EU-Mitgliedstaaten, d. h. in Deutschland, Griechenland und Zypern, werden hingegen keine Steuern dieser Art erhoben. Der Grund dafür können Besonderheiten bei der Handhabung der Abgaben für die Abwasser- und Abfallentsorgung sein, die möglicherweise nicht in Form von Steuern eingezogen werden.

Umweltsteuern aufgeschlüsselt nach wirtschaftlicher Tätigkeit

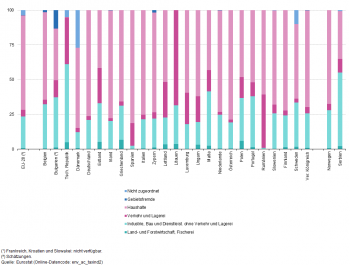

In den EU-Mitgliedstaaten wurde etwas mehr als die Hälfte (53 %) des Energiesteueraufkommens von den Unternehmen entrichtet, während der Anteil der privaten Haushalte auf 45 % anstieg. Der verbleibende Anteil von 2 % wurde von Gebietsfremden entrichtet oder nicht zugeordnet. In Malta erreichte der Anteil der von Gebietsfremden entrichteten Energiesteuern mit 42 % seinen höchsten Wert. In Luxemburg stieg dieser Anteil auf 34 %, was vor allem auf den Kauf von Benzin und Diesel zurückzuführen war.

2013 belief sich der Anteil der von den privaten Haushalten entrichteten Energiesteuern in der EU 28 auf 45 % (siehe Abbildung 5). Die für Slowenien (70 %), Zypern (65 %), die Niederlande (58 %) und Dänemark (57 %) gemeldeten Zahlen lagen allerdings weit über diesem Durchschnitt; dies gilt auch für Serbien (89 %). In Malta (15 %) und in der Tschechischen Republik (21 %) waren die Anteile der von den privaten Haushalten entrichteten Energiesteuern am Energiesteueraufkommen am niedrigsten. In der EU-28 stieg das Energiesteueraufkommen in der Industrie, im Baugewerbe und im Dienstleistungssektor ohne Verkehrs- und Lagereileistungen auf insgesamt 37 % (siehe Abbildung 5). Der Bereich Verkehrs- und Lagerleistungen leistete den drittgrößten Beitrag zu den Erträgen aus Energiesteuern (13 % in der EU-28). In einigen Mitgliedstaaten, d. h. in Estland (34 %), Bulgarien (28 %) und Polen (27 %) kam mehr als ein Viertel der Energiesteuererträge aus diesem Wirtschaftszweig. Der Anteil des Bereichs Land- und Forstwirtschaft, Fischerei am Energiesteueraufkommen betrug in der EU-28 3 % und reichte von 0 % in Slowenien bis 8 % in Lettland, Litauen und Griechenland.

Der Anteil der von den privaten Haushalten entrichteten Beförderungssteuern lag im Allgemeinen erheblich über dem der Unternehmen, nämlich 68 % verglichen mit 28 % im Durchschnitt der EU-Mitgliedstaaten (siehe Abbildung 6). Dies ist darauf zurückzuführen, dass das Kraftfahrzeugsteueraufkommen der privaten Haushalte in den meisten EU-Mitgliedstaaten höher ist als das der Unternehmen. In einigen Mitgliedstaaten wurde allerdings weniger als die Hälfte der Beförderungssteuern von den privaten Haushalten entrichtet, nämlich in Bulgarien, der Tschechischen Republik, Estland, Litauen, Malta und Polen; dies war auch in Serbien der Fall.

Impliziter Energiesteuersatz

Der implizite Energiesteuersatz ist als das Verhältnis des Energiesteueraufkommens zum Endenergieverbrauch eines Kalenderjahres definiert. Die Energiesteuereinnahmen werden in Euro zu konstanten Preisen ermittelt (preisbereinigt mittels des impliziten BIP-Deflators, Preise des Jahres 2010) und der Endenergieverbrauch wird in Tonnen Rohöleinheiten (t RÖE) gemessen; somit wird der implizite Energiesteuersatz als Euro je Tonne Rohöleinheit (EUR je t RÖE) angegeben. Der implizite Energiesteuersatz wird nicht von der Größe der Bemessungsgrundlage beeinflusst und dient als Maßzahl für die effektive Höhe der Energiebesteuerung. Von 2002 bis 2014 stieg der implizite Energiesteuersatz real um 17 % (d. h. nach Deflationierung der Energiesteuereinnahmen), und zwar von 199,6 EUR je t RÖE auf 233,7 EUR je t RÖE. Zwischen 2002 und 2008 ging der implizite Energiesteuersatz leicht zurück. Abgesehen vom Jahr 2010 werden seit 2008 starke Jahreszuwächse verzeichnet. In dieser Entwicklung spiegelt sich die Tatsache wider, dass der Energieverbrauch aufgrund der Höhe der Steuer, die auf jede verbrauchte Einheit erhoben wird, immer kostenintensiver wird.

Datenquellen und Datenverfügbarkeit

Eurostat sammelt mithilfe von Tabelle 9 des ESVG-Datenübermittlungsprogramms Informationen über vier Umweltsteuerarten (Steuern auf Energie, Verkehr und Emissionen sowie für die Nutzung der Ressourcen), die anschließend validiert und veröffentlicht werden.

Darüber hinaus erhebt Eurostat Daten über Umweltsteuern auf einer tieferen Gliederungsebene, aufgeschlüsselt nach Wirtschaftstätigkeit. Diese jährliche Datenerhebung wird seit 2013 in Anwendung der Verordnung (EU) Nr. 691/2011 über europäische umweltökonomische Gesamtrechnungen durchgeführt. Eine Veröffentlichung von Eurostat mit dem Titel ‚Environmental taxes — a statistical guide‘ (auf Englisch) bildet die methodische Grundlage dieser Datensammlung.

Anhand von Daten über Umweltsteuern kann der Einnahmestrom aus diesen Steuern untersucht werden, ferner kann auf der Grundlage dieser Daten ein relatives Maß zur Verfügung gestellt werden, um die Bedeutung der Umweltsteuern durch die Berechnung ihres Anteils am BIP oder an den Gesamteinnahmen aus Steuern und Sozialbeiträgen zu ermitteln. Im ersten Fall leistet die Darstellung des Anteils der Umweltsteuern am BIP einen Beitrag zur Beurteilung der Steuerlast. Im zweiten Fall kann mithilfe der Darstellung des Anteils der Umweltsteuern an den Gesamteinnahmen aus Steuern und Sozialbeiträgen ausgewertet werden, ob eine Verlagerung der Steuerlast auf die Umweltsteuern stattfindet, d. h., ob die Belastung durch andere Steuerarten (z. B. auf das Arbeitseinkommen) zulasten der Umweltsteuern reduziert wird.

Die Einnahmen aus Umweltsteuern können darüber hinaus nach den unterschiedlichen Wirtschaftszweigen aufgegliedert werden, die Steuern entrichten. Eurostat erhebt die Daten über Umweltsteuern aufgeschlüsselt nach Wirtschaftszweigen anhand der NACE Rev. 2 und ergänzt diese durch Informationen über die privaten Haushalte und Gebietsfremde sowie durch eine Kategorie für nicht zugeordnete Daten.

Bei der Interpretation von steigenden Umweltsteuereinnahmen ist Vorsicht geboten. Die Zuwächse können auf die Einführung neuer Steuern ebenso zurückzuführen sein wie auf eine Anhebung der Steuersätze, oder sie können mit der Verbreiterung der Besteuerungsgrundlage in Verbindung stehen, beispielsweise infolge eines höheren Verbrauchs an Energieerzeugnissen.

Satellitenkonten können zur Ergänzung der Volkswirtschaftlichen Gesamtrechnungen herangezogen werden; sie finden in vielen Bereichen bereits Anwendung oder werden zurzeit entwickelt (z. B. im Gesundheitswesen, im Tourismus und im Umweltbereich). Ein wichtiges Merkmal der Satellitenkonten besteht darin, dass die grundlegenden Konzepte und Klassifikationen der Volkswirtschaftlichen Gesamtrechnung beibehalten werden. Die Verordnung (EU) Nr. 691/2011 über europäische umweltökonomische Gesamtrechnungen wurde am 6. Juli 2011 angenommen und im April 2014 geändert; damit wurde die Erhebung und Übermittlung von Umweltsteuerdaten ab 2013 verpflichtend. Durch die Verordnung wird ein Rahmen für die Erstellung verschiedener Arten von Umweltkonten (sogenannter Module) geschaffen. Eines der sechs von der Verordnung vorgesehenen Module ist das Modul umweltbezogene Steuern nach Wirtschaftstätigkeiten (Anhang II).

Kontext

Wirtschaftspolitische Instrumente zur Kontrolle der Umweltverschmutzung und zur Bewirtschaftung der natürlichen Ressourcen gewinnen in der Umweltpolitik der EU-Mitgliedstaaten zunehmend an Bedeutung. Das Spektrum der verfügbaren Instrumente umfasst u. a. Umweltsteuern, gebühren und abgaben, Emissionszertifikate, Pfandsysteme und Subventionen.

Umweltsteuern werden mehr und mehr zur Beeinflussung des Verhaltens der Wirtschaftsteilnehmer – seien es Produzenten oder Verbraucher – eingesetzt. Die EU greift im zunehmenden Maße auf diese Instrumente zurück, da sie eine flexible und kostenwirksame Maßnahme zur Stärkung des Verursacherprinzips und zur Erreichung umweltpolitischer Ziele darstellen. Der Einsatz wirtschaftlicher Instrumente für den Umweltschutz wird durch das siebte Umweltaktionsprogramm der EU EU Environment Action Programme to 2020 — 7th environment action programme (EAP) (auf Englisch), der erneuerten Strategie der EU für nachhaltige Entwicklung EU sustainable development strategy (auf Englisch) und der Strategie Europa 2020 unterstützt.

Siehe auch

- Tax revenue statistics (auf Englisch)

Weitere Informationen von Eurostat

Veröffentlichungen

- Environmental taxes — detailed analysis —Statistik kurzgefasst 26/2013 (auf Englisch)

- Environmental taxes account for 6.2 % of all revenues from taxes and social contributions in the EU-27 — Statistik kurzgefasst 53/2012 (auf Englisch)

- Energy, transport and environment indicators — Statistische Bücher, 2015 (auf Englisch)

- Environmental statistics and accounts in Europe — Statistische Bücher, 2010 (auf Englisch)

- Schlüsseldaten über Europa— Ausgabe 2015 — Statistische Bücher, 2015

- Taxation trends in the European Union — Data for the EU Member States, Iceland and Norway, 2015 (auf Englisch)

Haupttabellen

- Umweltsteuern (t_env_eta), siehe:

Datenbank

- Umweltsteuern (env_eta), siehe:

- Einnahmen aus Umweltsteuern (env_ac_tax)

- Umweltsteuern nach Wirtschaftstätigkeit (NACE Rev. 2) (env_ac_taxind2)

- Umweltsteuern nach Wirtschaftstätigkeit (NACE Rev. 1.1) (env_ac_taxind)

Spezieller Bereich

Methodik / Metadaten

- Environmental tax revenues (ESMS metadata file — env_ac_tax_esms) (auf Englisch)

- Environmental taxes by economic activity (NACE Rev. 2 ) (ESMS metadata file — env_ac_taxind2_esms) (auf Englisch)

- Implicit tax rate on energy (ITR) (ESMS metadata file — tsdcc360_esmsip) (auf Englisch)

Quelldaten für die Tabellen und Abbildungen (MS Excel)

Weitere Informationen

- Verordnung Nr. 691/2011 vom 6. Juli2 011 über europäische umweltökonomische Gesamtrechnungen

Weblinks

- European Commission — Environment — Policies (auf Englisch)

- European Commission — Energy — Energy policy for a competitive Europe (auf Englisch)

- European Commission — Mobility and Transport — Keeping Europe moving (auf Englisch)

- Europäische Kommission— Steuern und Zollunion

- European Environment Agency — Environmental tax reform in Europe: implications for income distribution, EEA Technical report No. 16/2011, Copenhagen (auf Englisch)

- European Environment Agency — Market-based instruments for environmental policy in Europe, EEA Technical report No. 8/2005, Copenhagen (auf Englisch)

- OECD/EEA database on instruments used for environmental policy and natural resources management (auf Englisch)