Archive:Écotaxes

- Données de septembre 2012. Données plus récentes: Informations supplémentaires Eurostat, Principaux tableaux et Base de données.

(en milliards d’euros) - Source: Eurostat (env_ac_tax)

(en % du total des écotaxes) - Source: Eurostat (env_ac_tax)

(en % du produit des taxes sur l’énergie) - Source: Eurostat (env_ac_taxind) et (env_ac_taxind2)

(en % du produit des taxes sur l’énergie) - Source: Eurostat (env_ac_taxind) et (env_ac_taxind2)

Une «taxe environnementale» ou «écotaxe» est une taxe dont l’assiette est une unité physique (ou une approximation d’une unité physique) d’un élément ayant un impact négatif spécifique et avéré sur l’environnement. Les statistiques européennes distinguent quatre types d’écotaxes qui concernent l’énergie, les transports, la pollution et les ressources; il convient de noter que la taxe sur la valeur ajoutée (TVA) est exclue des définitions retenues dans cet article.

Principaux résultats statistiques

Les écotaxes dans l’UE

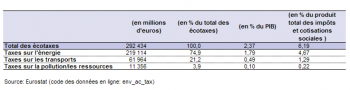

Le tableau 1 montre que le produit total des écotaxes dans l’UE-27 en 2010 était égal à 292 400 millions d’euros, soit 2,4 % du produit intérieur brut (PIB) et 6,2 % du produit total des impôts et cotisations sociales.

Comme le montre le graphique 1, le produit des écotaxes dans l’UE-27 a augmenté au cours de la période 2000-2007, avant que les effets de la crise économique et financière n’entraînent une réduction de l’activité économique aboutissant à une baisse des recettes en 2008 et 2009. La diminution du produit des écotaxes pendant la crise n’a neutralisé qu’une partie de l’augmentation totale enregistrée auparavant et, en 2010, le produit des écotaxes a retrouvé une trajectoire à la hausse – même si leur niveau global est resté inférieur de quelque 5 500 millions d’euros au maximum qu’il avait atteint en 2007.

Alors que le produit des écotaxes a progressé, en termes de valeur, entre 2000 et 2007 dans l’UE 27, l’importance de ces taxes par rapport au PIB et leur part dans le produit total de l’ensemble des impôts et cotisations sociales n’ont pas suivi la même évolution (voir graphique 2). Par rapport au PIB, le produit des écotaxes est resté presque constant entre 2000 et 2003, il a diminué de 2003 à 2008 (du fait d’une progression moins rapide que la croissance économique générale), avant d’augmenter légèrement en 2009 et 2010. Alors que le produit total des écotaxes a baissé en 2010, cette diminution a été moins rapide que le recul général de l’activité économique, ce qui a entraîné une augmentation de l’importance relative des écotaxes.

Le niveau et le taux de la fiscalité environnementale varient d’un pays européen à l’autre. Les comparaisons doivent donc être faites avec prudence: par exemple, un produit d’écotaxes peu élevé pourrait indiquer des taux d’écotaxes relativement bas ou résulter de taux plus élevés qui ont déjà eu pour effet de modifier les comportements des producteurs et des consommateurs. Des produits d’écotaxes plus élevés pourraient être liés au fait que des particuliers ou des entreprises achètent des produits taxés hors de leur pays de résidence, si les taux de taxe à l’étranger sont inférieurs à ceux appliqués sur leur marché intérieur (par exemple, en traversant la frontière pour aller acheter de l’essence ou du gazole dans un pays voisin).

La carte 1 présente le produit relatif des taxes (par rapport au PIB et au total des impôts et cotisations sociales). Pour ces deux ratios, l’importance des écotaxes était élevée aux Pays-Bas, en Slovénie et à Malte, puisque ces trois États membres ont enregistré les deuxième, troisième et quatrième ratios les plus élevés pour les deux critères. En 2010, la part la plus élevée d’écotaxes dans le total des taxes et cotisations sociales a été enregistrée en Bulgarie (10,7 %), la Lettonie affichant également un taux relativement fort (8,8 %). Le Danemark (4,0 %) était en tête du classement en ce qui concerne l’importance relative des écotaxes exprimée en part du PIB, l’Estonie présentant le cinquième ratio le plus élevé (3,0 %). À l’autre extrémité de l’échelle, la France, l’Espagne et, dans une moindre mesure, la Belgique enregistraient des niveaux de recettes provenant des écotaxes relativement bas, tout comme l’Islande.

Les écotaxes par type

Les taxes sur l’énergie (qui incluent les taxes sur les carburants utilisés pour les transports) représentaient, de loin, la part la plus élevée du produit total des écotaxes, avec 74,9 % du total de l’UE-27 en 2010 (voir graphique 3). Ces taxes étaient particulièrement importantes en Lituanie, en Républiques tchèque et au Luxembourg, où elles totalisaient plus de 90 % du produit des écotaxes. À l’opposé, les taxes sur l’énergie représentaient moins de 60 % du produit des écotaxes au Danemark et aux Pays-Bas et moins de 50 % à Malte (et en Norvège).

Les taxes sur les transports constituaient la deuxième source en importance pour les recettes des écotaxes, avec quelque 21,2 % du total de l’UE-27 en 2010. Toutefois, leur poids relatif était nettement supérieur à Malte, en Irlande, au Danemark et à Chypre, puisqu’il variait entre 44,5 % et 36,4 % du total des écotaxes; en Norvège, ces taxes représentaient 47,3 % du total des écotaxes.

Les taxes sur la pollution et les ressources constituaient une part relativement faible (3,9 %) du produit total des écotaxes dans l’UE-27 en 2010. Cette tendance était présente dans la plupart des États membres, puisque seuls les Pays-Bas et l’Estonie, de même que l’Islande, affichaient une part supérieure à 10 % du produit total pour ces taxes sur la pollution et les ressources. Moins de 1 % du produit des écotaxes provenait des taxes sur la pollution et les ressources au Portugal, en Allemagne, au Luxembourg, en Irlande, en Roumanie et en Autriche; la Grèce et Chypre n’ont obtenu aucune recette de ce type de taxe.

Les écotaxes par activité économique

Dans les États membres de l’UE pour lesquels des données sont disponibles (voir graphique 4), les ménages ont payé en moyenne un peu moins de la moitié (49,0 %) des recettes issues des taxes sur l’énergie perçues par les administrations publiques, alors que les entreprises en ont versé 47,7 % (dans les secteurs de l’agriculture et de la pêche, les industries extractives, l’industrie manufacturière, la production et distribution d’électricité, la construction et les services) et les non-résidents environ 2,8 %. Le Luxembourg se distinguait par le fait que 44,6 % du produit des taxes sur l’énergie en 2008 avaient été versés par les non-résidents (en grande partie à cause des achats d’essence et de gazole effectués par ceux-ci).

La contribution du groupe «agriculture, sylviculture et pêche» aux recettes issues des taxes sur l’énergie était inférieure à 6 % dans tous les États membres de l’UE (et en Norvège), à l’exception de la Lettonie (2009) et de la Lituanie (2008). Dans la plupart des pays européens, la contribution du groupe «industries extractives, industrie manufacturière, production et distribution d’électricité, construction et services (à l’exclusion des activités de transport)» se situait entre 25 % et 40 % des recettes provenant de ces taxes, seuls le Luxembourg (2008), l’Espagne et la Hongrie enregistrant une part inférieure à 25 % et la République tchèque et Malte (2008) un pourcentage supérieur à 40 %.

En général, la part la plus élevée des recettes issues des taxes sur l’énergie payées par les entreprises provenait du groupe d’activités le plus important présenté dans le graphique 4 – à savoir celui englobant les industries extractives, l’industrie manufacturière, la production et distribution d’électricité, la construction et les services autres que ceux liés aux transports et à l’entreposage. C’est le cas en particulier en République tchèque, en Italie, au Danemark (2008), en Allemagne (2007) et au Royaume Uni, où ces activités représentaient 70 % ou plus des recettes issues des taxes sur l’énergie payées par les entreprises.

Dans 9 des 17 États membres pour lesquels des données sont disponibles, plus de 30 % des recettes issues des taxes sur l’énergie payées par les entreprises provenaient des activités de transport et d’entreposage; c’était le cas aussi en Norvège. La part de ces activités était particulièrement élevée en Espagne, en Bulgarie (2007) et au Luxembourg (2008), où plus de la moitié des recettes issues des taxes sur l’énergie payées par les entreprises était imputable au secteur des transports et de l’entreposage.

En moyenne, 68,2 % des recettes issues des taxes sur les transports perçues par les administrations publiques dans les États membres de l’UE pour lesquels des données sont disponibles (voir graphique 5) ont été payées par les ménages, 15,5 % par les entreprises (agriculture, pêche, industries, construction et services autres que ceux liés aux transports et à l’entreposage) et 13,5 % étaient «non allouées». La part payée par les entreprises de transport et d’entreposage était de 2,8 % et celle versée par les non-résidents était négligeable. L’importance relative des ménages en tant que contributeurs aux recettes des taxes sur les transports était inférieure à un cinquième en Bulgarie (2007) et en République tchèque.

Sources et disponibilité des données

La direction générale de la fiscalité et de l’union douanière de la Commission européenne collecte, à l’aide du tableau 9 du programme de transmission du SEC 95, des données sur les écotaxes pour quatre catégories d’entre elles (énergie, transports, pollution et ressources). Eurostat valide et publie ces données.

Eurostat collecte des données sur les écotaxes à un niveau plus détaillé, par activité économique. Ces données sont également publiées. La publication d’Eurostat intitulée «Environmental taxes - A statistical guide» constitue la base méthodologique pour remplir le questionnaire sur les écotaxes; cette collecte annuelle de données est fondée actuellement sur un accord informel.

Parmi les quatre principales catégories d’écotaxes, les taxes sur l’énergie englobent les taxes sur les produits énergétiques utilisés pour les transports (par exemple, essence et gazole) et pour des applications fixes (par exemple, mazout, gaz naturel, charbon et électricité); les taxes sur le dioxyde de carbone sont incluses dans les taxes sur l’énergie plutôt que dans les taxes sur la pollution. Les taxes sur les transports couvrent les taxes liées à la possession et à l’utilisation de véhicules à moteur. Elles peuvent se présenter sous forme de taxes uniques à l’achat (par exemple en fonction de la cylindrée du moteur ou des émissions d’un véhicule donné) ou de taxes récurrentes (comme une taxe annuelle de circulation). Les taxes sur la pollution incluent les taxes sur les émissions dans l’air (à l’exception des taxes sur le dioxyde de carbone) et dans l’eau, la gestion des déchets et le bruit. Les taxes sur les ressources couvrent les taxes sur l’extraction de matières premières (à l’exception du pétrole et du gaz). Les taxes sur la pollution et les ressources sont généralement relativement faibles et sont, de ce fait, souvent regroupées aux fins de l’analyse.

Les données relatives aux écotaxes peuvent être utilisées pour analyser le produit provenant de ces taxes, tout en donnant également une mesure relative de l’importance de ces taxes grâce à l’établissement de ratios par rapport au PIB ou au produit total des taxes et cotisations sociales. Dans le premier cas, la comparaison permet de faire comprendre la charge fiscale existante et d’identifier les activités qui «ont un impact» sur l’environnement. Dans le deuxième cas, la comparaison permet d’évaluer s’il existe ou non une évolution (potentielle) vers des taxes «plus vertes», autrement dit s’il est possible de déplacer la charge fiscale des autres taxes (par exemple, sur les revenus du travail) vers les taxes pénalisant les comportements les plus polluants.

Le produit des écotaxes peut également être réparti selon les différentes activités économiques payant la taxe. Eurostat collecte des données sur les écotaxes en utilisant une ventilation par activité économique (à l’aide des nomenclatures NACE Rév. 1.1 et NACE Rév. 2, complétées par des informations pour les ménages, les non-résidents et la catégorie «non alloué»).

L’augmentation des recettes issues des écotaxes doit être interprétée avec prudence. Celle-ci peut en effet être due à l’introduction de nouvelles taxes ou à une hausse des taux de taxe ou encore être liée à un élargissement de l’assiette.

Les comptes satellites sont un ensemble de comptes pouvant être utilisés pour compléter les comptes nationaux: ils ont été développés ou sont en cours de développement dans une série de domaines (par exemple, comptes de la santé, du tourisme ou de l’environnement). Une caractéristique fondamentale des comptes satellites est qu’ils conservent le cadre des concepts et nomenclatures de base des comptes nationaux (SEC 95, paragraphe 1.20). Le règlement (UE) n° 691/2011 relatif aux comptes économiques européens de l’environnement a été adopté le 6 juillet 2011; il rendra obligatoires la collecte et la transmission de données à partir de 2013. Ce règlement établit un cadre pour l’élaboration de différents types de comptes de l’environnement (appelés aussi «modules»). Les taxes environnementales par activité économique constituent l’un des trois modules inclus dans le règlement (annexe II). Comme le prévoit le règlement, les statistiques sur les taxes environnementales enregistreront et présenteront, à l’avenir, des données considérées du point de vue des entités qui paient les taxes d’une façon pleinement compatible avec les données déclarées au titre du SEC 95.

Contexte

L’environnement est marqué par les modes de production et de consommation existants. Pour faire face aux problèmes environnementaux qui pourraient survenir dans les prochaines années, certains commentateurs affirment que des changements de comportement seront nécessaires – certains pouvant impliquer d’importants coûts économiques. La politique environnementale de l’UE est conçue pour aider les États membres à atteindre des objectifs en matière d’environnement et de développement durable. Les décideurs politiques recourent à des outils fondés sur les incitations pour parvenir aux résultats visés, avec l’intention que ceux-ci encourageront des solutions environnementales à faible coût qui compenseront les externalités et/ou permettront de percevoir des recettes à des fins spécifiques.

Les instruments économiques pour la maîtrise de la pollution et la gestion des ressources naturelles constituent donc une partie de plus en plus importante de la politique environnementale des États membres. La gamme des instruments disponibles inclut, entre autres, les écotaxes, les droits et redevances, les permis négociables, les systèmes de consigne et les subventions.

Les écotaxes sont de plus en plus employées pour influer sur les comportements des opérateurs économiques, qu’ils soient producteurs ou consommateurs, puisque ces taxes génèrent des recettes qui peuvent être utilisées pour promouvoir le renforcement de la protection de l’environnement. En effet, l’UE favorise de plus en plus ces instruments car ils constituent un moyen souple et économiquement efficace pour renforcer le principe du «pollueur-payeur» et pour réaliser les objectifs de la politique environnementale. Le recours à des instruments économiques pour le bien de l’environnement est encouragé dans le 6e programme d’action pour l’environnement (PAE), la nouvelle stratégie de l’UE en faveur du développement durable et la stratégie Europe 2020.

Informations supplémentaires Eurostat

Publications

- In 2009, EU-27 environmental tax revenue rose to 2.4% of GDP - Statistics in focus 67/2011 (en anglais)

- Tax revenue in the European Union, 2012 (en anglais)

- Taxation trends in the European Union - Data for the EU Member States, Iceland and Norway, 2012 (en anglais)

- Chiffres clés de l’Europe – Édition 2011 - Pocketbook, 2011

- Energy, transport and environment indicators - Pocketbook, 2011 (en anglais)

- Distribution of environmental taxes in Europe by tax payers in 2007 - Statistics in focus 67/2010 (en anglais)

- Environmental statistics and accounts in Europe - Statistical books, 2010 (en anglais)

- Environmental statistics and accounts in Europe – 2010 edition - Statistical books, 2010 (en anglais)

- Energy, transport and environment indicators - Pocketbook, 2009 (en anglais)

- Environmental taxes in the European economy 1995-2003 - Statistics in Focus 1/2007

Principaux tableaux

- Environnement (t_env), voir:

- Comptes de l'environnement (t_env_acc)

Base de données

- Environnement (env), voir:

- Comptes de l'environnement (env_acc)

Section spécifique

Méthodologie/Métadonnées

- Environmental taxes by economic activity (ESMS metadata file - env_ac_taxind_esms) (en anglais)

Données sources pour les tableaux et graphiques (MS Excel)

![]() Écotaxes: tableaux et graphiques

Écotaxes: tableaux et graphiques

Autres informations

- EEA - Effectiveness of environmental taxes and charges for managing sand, gravel and rock extraction in selected EU countries, Copenhagen, 2008 (en anglais)

- Règlement (UE) n ° 691/2011 du Parlement européen et du Conseil du 6 juillet 2011 relatif aux comptes économiques européens de l’environnement

- EEA - Environmental Taxes - Implementation and Environmental Effectiveness, Copenhagen, 1996 (en anglais)

- EEA - Environmental taxes - Recent developments in tools for integration, Copenhagen, 2000 (en anglais)

- EEA - Market-based instruments for environmental policy in Europe, Copenhagen, 2005 (en anglais)

Liens externes

- Commission européenne - Environnement - Politiques

- Commission européenne - Énergie – Stratégie énergétique pour l’Europe

- European Commission - Mobility and Transport - Keeping Europe moving (en anglais)

- Commission européenne – Fiscalité et union douanière

- OECD/EEA database on instruments used for environmental policy and natural resources management (en anglais)

Voir aussi

- Environment and economy (en anglais)